Thẩm định giá doanh nghiệp theo cách tiếp cận từ thu nhập 2021

Thẩm định giá doanh nghiệp gồm 3 cách tiếp cận chính bao gồm: cách tiếp cận từ thị trường, cách tiếp cận từ chi phí, cách tiếp cận từ thu nhập. Cách tiếp cận từ thu nhập được các thẩm định viên thường xuyên áp dụng để thẩm định giá doanh nghiệp. Theo Tiêu chuẩn thẩm định giá số 10 (Cách tiếp cận từ thu nhập) là: cách thức xác định giá trị của tài sản thông qua việc quy đổi dòng tiền trong tương lai có được từ tài sản về giá trị hiện tại.

Thẩm định giá doanh nghiệp theo cách tiếp cận từ thu nhập năm 2021 được tuân thủ theo Theo tiêu chuẩn thẩm định giá số 12 “Thẩm định giá doanh nghiệp” được Ban hành kèm theo Thông tư số 28/2021/TT-BTC ngày 27 tháng 4 năm 2021 của Bộ trưởng Bộ Tài chính. Thẩm định giá doanh nghiệp theo cách tiếp cận từ thu nhập, giá trị doanh nghiệp được xác định thông qua việc quy đổi dòng tiền thuần trong tương lai có thể dự báo được về thời điểm thẩm định giá. Phương pháp được sử dụng trong cách tiếp cận từ thu nhập để xác định giá trị doanh nghiệp bao gồm ba phương pháp:

- Phương pháp chiết khấu dòng tiền tự do của doanh nghiệp;

- Phương pháp chiết khấu dòng cổ tức;

- Phương pháp chiết khấu dòng tiền tự do vốn chủ sở hữu.

Cơ sở của phương pháp này xuất phát trực tiếp từ quan niệm cho rằng giá trị doanh nghiệp được đo bằng độ lớn của khoản thu nhập mà doanh nghiệp có thể mang lại trong tương lai. Tùy từng loại hình doanh nghiệp, mục đích, nguồn cơ sở dữ liệu mà thẩm định viên lựa chọn áp dụng phương pháp thẩm định giá doanh nghiệp thích hợp nhất.

Khi xác định giá trị doanh nghiệp bằng cách tiếp cận từ thu nhập cần cộng giá trị của các tài sản phi hoạt động tại thời điểm thẩm định giá với giá trị chiết khấu dòng tiền có thể dự báo được của các tài sản hoạt động tại thời điểm thẩm định giá. Trong trường hợp không dự báo được một cách đáng tin cậy dòng tiền của một số tài sản hoạt động thì thẩm định viên có thể không dự báo dòng tiền của tài sản hoạt động này và xác định riêng giá trị của tài sản hoạt động này để cộng vào giá trị doanh nghiệp. Riêng phương pháp chiết khấu cổ tức thì không cộng thêm phần tài sản phi hoạt động là tiền mặt và tương đương tiền.

1. Phương pháp chiết khấu dòng tiền tự do của doanh nghiệp

Phương pháp chiết khấu dòng tiền tự do của doanh nghiệp xác định giá trị doanh nghiệp cần thẩm định giá thông qua ước tính tổng của giá trị chiết khấu dòng tiền tự do của doanh nghiệp cần thẩm định giá với giá trị hiện tại của các tài sản phi hoạt động của doanh nghiệp tại thời điểm thẩm định giá. Trường hợp doanh nghiệp cần thẩm định giá là công ty cổ phần, phương pháp chiết khấu dòng tiền tự do của doanh nghiệp được sử dụng với giả định coi các cổ phần ưu đãi của doanh nghiệp cần thẩm định giá như cổ phần thường. Giả định này cần được nêu rõ trong phần hạn chế của Chứng thư thẩm định giá và Báo cáo kết quả thẩm định giá.

Các bước xác định giá trị vốn chủ sở hữu của doanh nghiệp

– Bước 1: Dự báo dòng tiền tự do của doanh nghiệp cần thẩm định giá.

- Để ước tính giai đoạn dự báo dòng tiền, thẩm định viên căn cứ vào đặc điểm của doanh nghiệp, của lĩnh vực kinh doanh và bối cảnh kinh tế để lựa chọn các mô hình tăng trưởng phù hợp. Giai đoạn dự báo dòng tiền tối thiểu là 03 năm. Đối với các doanh nghiệp mới thành lập hoặc đang tăng trưởng nhanh thì giai đoạn dự báo dòng tiền có thể kéo dài đến khi doanh nghiệp bước vào giai đoạn tăng trưởng đều. Đối với doanh nghiệp hoạt động có thời hạn thì việc xác định giai đoạn dự báo dòng tiền cần đánh giá, xem xét đến tuổi đời của doanh nghiệp.

– Bước 2: Ước tính chi phí sử dụng vốn bình quân gia quyền của doanh nghiệp cần thẩm định giá.

- Thẩm định viên ước tính chi phí sử dụng vốn bình quân gia quyền của doanh nghiệp cần thẩm định giá trong từng khoảng thời gian hoặc cho toàn bộ giai đoạn dự báo dòng tiền trong tương lai để làm tỷ suất chiết khấu cho khoảng thời gian tương ứng khi chuyển đổi dòng tiền tự do và giá trị cuối kỳ dự báo (nếu có) về thời điểm thẩm định giá. Việc sử dụng một tỷ suất chiết khấu cho toàn bộ giai đoạn dự báo dòng tiền hoặc sử dụng các tỷ suất chiết khấu khác nhau cho từng giai đoạn dự báo dòng tiền cần được thẩm định viên lập luận và nêu rõ trong báo cáo kết quả thẩm định giá.

– Bước 3: Ước tính giá trị cuối kỳ dự báo.

- Trường hợp 1: Dòng tiền sau giai đoạn dự báo là dòng tiền không tăng trưởng và kéo dài vô tận.

Công thức tính giá trị cuối kỳ dự báo là:

Trong đó:

FCFFn+1:Dòng tiền tự do của doanh nghiệp năm n + 1

- Trường hợp 2: Dòng tiền sau giai đoạn dự báo là dòng tiền tăng trưởng đều đặn mỗi năm và kéo dài vô tận.

Công thức tính giá trị cuối kỳ dự báo là:

Trong đó:

g: tốc độ tăng trưởng của dòng tiền

Tốc độ tăng trưởng của dòng tiền được xác định theo tốc độ tăng trưởng của lợi nhuận. Tốc độ tăng trưởng của lợi nhuận được dự báo trên cơ sở đánh giá triển vọng phát triển của doanh nghiệp, tốc độ tăng trưởng lợi nhuận trong quá khứ của doanh nghiệp, kế hoạch sản xuất kinh doanh, tỷ lệ tái đầu tư, tỷ lệ lợi nhuận giữ lại,…

- Trường hợp 3: Doanh nghiệp chấm dứt hoạt động vào cuối kỳ dự báo. Giá trị cuối kỳ dự báo được xác định theo giá trị thanh lý của doanh nghiệp cần thẩm định giá.

– Bước 4: Ước tính giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá.

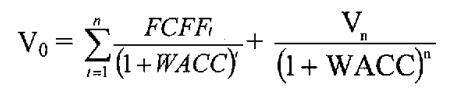

- Tính tổng giá trị hiện tại của dòng tiền tự do và giá trị cuối kỳ dự báo sau khi chiết khấu dòng tiền tự do của doanh nghiệp và giá trị cuối kỳ dự báo của doanh nghiệp theo tỷ suất chiết khấu là chi phí sử dụng vốn bình quân gia quyền của doanh nghiệp.

- Ước tính giá trị các tài sản phi hoạt động của doanh nghiệp theo hướng dẫn xác định giá trị tài sản hữu hình, tài sản vô hình, tài sản tài chính tại Tiêu chuẩn thẩm định giá này và các tiêu chuẩn thẩm định giá có liên quan.

- Tính giá trị doanh nghiệp cần thẩm định giá bằng cách cộng giá trị hiện tại của các dòng tiền tự do của doanh nghiệp và giá trị cuối kỳ dự báo với giá trị các tài sản phi hoạt động của doanh nghiệp cần thẩm định giá và giá trị các tài sản hoạt động chưa được thể hiện trong dòng tiền tự do của doanh nghiệp cần thẩm định giá.

- Ước tính giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá tại thời điểm thẩm định giá bằng cách lấy kết quả của bước 3 trừ đi giá trị các khoản nợ phải trả chi phí sử dụng vốn tại thời điểm thẩm định giá.

Ưu điểm, nhược điểm

Ưu điểm

- Doanh nghiệp coi như một dự án đầu tư đang triển khai, mỗi nhà đầu tư nhìn nhận tương lai của dự án này khác nhau;

- Giá trị doanh nghiệp thường đưa ra là mức giá cao nhất nhà đầu tư có thể mua;

- Giải thích rõ vì sao doanh nghiệp này lại có giá trị cao hơn doanh nghiệp kia;

- Chỉ ra những cơ sở để mỗi nhà đầu tư có thể tùy ý mà phát triển những ý tưởng của mình nếu sở hữu doanh nghiệp;

- Quan niệm về dòng tiền tránh được việc điều chỉnh số liệu kế toán sao cho có thể phản ánh đúng thời điểm phát sinh các khoản tiền

- Phương pháp này tập trung vào phân tích dòng tiền trước lãi vay, nên có thể sẽ che lấp các rủi ro về cơ cấu tài chính của doanh nghiệp.

Nhược điểm

- Khó khăn trong khi dự báo cá tham số: r, n, g…

- Đối với doanh nghiệp không có chiến lược kinh doanh hoặc có nhưng không rõ ràng khó áp dụng phương pháp này;

- Do phương pháp này đứng trên phương diện ông chủ sở hữu để phân tích nên có thể đánh giá được rõ cả về cơ cấu tài chính của doanh nghiệp.

- Đòi hỏi người đánh giá phải có chuyên môn trong lĩnh vực thẩm định giá dự án đầu tư;

- Phải thu thập được lượng lớn thông tin

2. Phương pháp chiết khấu dòng cổ tức

Phương pháp chiết khấu dòng cổ tức xác định giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá thông qua ước tính tổng của giá trị chiết khấu dòng cổ tức của doanh nghiệp cần thẩm định giá. Trường hợp doanh nghiệp cần thẩm định giá là công ty cổ phần, phương pháp chiết khấu dòng tiền cổ tức của doanh nghiệp được sử dụng với giả định coi các cổ phần ưu đãi của doanh nghiệp cần thẩm định giá như cổ phần thường. Giả định này cần được nêu rõ trong phần hạn chế của Chứng thư thẩm định giá và Báo cáo kết quả thẩm định giá.

Các bước xác định giá trị vốn chủ sở hữu

– Bước 1: Dự báo dòng cổ tức của doanh nghiệp cần thẩm định giá.

Thẩm định viên cần dự báo tỉ lệ chia cổ tức và tỷ lệ tăng trưởng cổ tức của doanh nghiệp cần thẩm định giá. Để ước tính giai đoạn dự báo dòng cổ tức, thẩm định viên căn cứ vào đặc điểm của doanh nghiệp, của lĩnh vực kinh doanh và bối cảnh kinh tế để lựa chọn các mô hình tăng trưởng phù hợp. Giai đoạn dự báo dòng cổ tức tối thiểu là 03 năm. Đối với các doanh nghiệp mới thành lập hoặc đang tăng trưởng nhanh thì giai đoạn dự báo dòng cổ tức có thể kéo dài đến khi doanh nghiệp bước vào giai đoạn tăng trưởng đều. Đối với doanh nghiệp hoạt động có thời hạn thì giai đoạn dự báo dòng cổ tức được xác định theo tuổi đời của doanh nghiệp.

– Bước 2: Ước tính chi phí sử dụng vốn chủ sở hữu theo hướng dẫn tại tiết d điểm 6.4 Tiêu chuẩn này.

– Bước 3: Ước tính giá trị vốn chủ sở hữu cuối kỳ dự báo như sau:

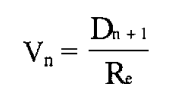

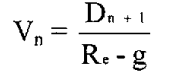

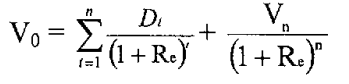

- Trường hợp 1: Dòng cổ tức sau giai đoạn dự báo là dòng tiền không tăng trưởng và kéo dài vô tận. Công thức tính giá trị cuối kỳ dự báo là:

- Trường hợp 2: Dòng cổ tức sau giai đoạn dự báo là dòng tiền tăng trưởng đều đặn mỗi năm và kéo dài vô tận. Công thức tính giá trị cuối kỳ dự báo là:

Trong đó:

Dn+1: Dòng cổ tức của doanh nghiệp năm n + 1

g: tốc độ tăng trưởng của dòng cổ tức

Tốc độ tăng trưởng của dòng cổ tức được dự báo trên cơ sở tỷ lệ lợi nhuận sau thuế để lại để bổ sung vốn, tỷ suất lợi nhuận trên vốn chủ sở hữu.

- Trường hợp 3: Doanh nghiệp chấm dứt hoạt động vào cuối kỳ dự báo, giá trị cuối kỳ dự báo được xác định theo giá trị thanh lý của doanh nghiệp cần thẩm định giá.

– Bước 4: Ước tính giá trị vốn chủ sở hữu cửa doanh nghiệp cần thẩm định giá:

- Tính tổng giá trị hiện tại thuần của dòng cổ tức của doanh nghiệp và giá trị vốn chủ sở hữu cuối kỳ dự báo sau khi chiết khấu các dòng cổ tức của doanh nghiệp và giá trị vốn chủ sở hữu cuối kỳ dự báo của doanh nghiệp theo tỷ suất chiết khấu là chi phí sử dụng vốn chủ sở hữu.

- Ước tính giá trị các tài sản phi hoạt động của doanh nghiệp theo hướng dẫn xác định giá trị tài sản hữu hình, tài sản vô hình, tài sản tài chính tại Tiêu chuẩn thẩm định giá này và các tiêu chuẩn thẩm định giá có liên quan.

- Ước tính giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá bằng cách cộng giá trị hiện tại thuần của các dòng cổ tức của doanh nghiệp và giá trị hiện tại vốn chủ sở hữu cuối kỳ dự báo với giá trị các tài sản phi hoạt động và tài sản hoạt động chưa được thể hiện trong dòng cổ tức của doanh nghiệp cần thẩm định giá.

Ưu điểm, nhược điểm

Ưu điểm

- Đây là mô hình đầu tiên tiếp cận trực tiếp các khoản thu nhập dưới hình thức lợi tức cổ phần;

- Phương pháp này đặc biệt phù hợp với quan điểm nhìn nhận và đánh giá giá trị doanh nghiệp của các nhà đầu tư thiểu số;

- Thích hợp với doanh nghiệp có chứng khoán giao dịch trên thị trường, xác định giá trị doanh nghiệp bằng phương pháp tài sản gặp nhiều khó khăn và có giá trị tài sản vô hình.

Nhược điểm

- Việc dự báo lợi tức cổ phần không phải dễ dàng;

- Phụ thuộc vào chính sách phân chia lợi tức cổ phần trong tương lai;

- Việc xác định các tham số có tính thuyết phục không cao;

3. Phương pháp chiết khấu dòng tiền tự do vốn chủ sở hữu

Phương pháp chiết khấu dòng tiền tự do vốn chủ sở hữu xác định giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá thông qua ước tính tổng của giá trị chiết khấu dòng tiền tự do vốn chủ sở hữu của doanh nghiệp cần thẩm định giá. Trường hợp doanh nghiệp cần thẩm định giá là công ty cổ phần, phương pháp chiết khấu dòng tiền tự do vốn chủ sở hữu được sử dụng với giả định coi các cổ phần ưu đãi của doanh nghiệp cần thẩm định giá như cổ phần thường. Giả định này cần được nêu rõ trong phần hạn chế của Chứng thư thẩm định giá và Báo cáo kết quả thẩm định giá.

Các bước xác định giá trị vốn chủ sở hữu

– Bước 1: Dự báo dòng tiền tự do vốn chủ sở hữu của doanh nghiệp cần thẩm định giá.

Để ước tính giai đoạn dự báo dòng tiền, thẩm định viên căn cứ vào đặc điểm của doanh nghiệp, của lĩnh vực kinh doanh và bối cảnh kinh tế để lựa chọn các mô hình tăng trưởng phù hợp. Giai đoạn dự báo dòng tiền tối thiểu là 03 năm. Đối với các doanh nghiệp mới thành lập hoặc đang tăng trưởng nhanh thì giai đoạn dự báo dòng tiền có thể kéo dài đến khi doanh nghiệp bước vào giai đoạn tăng trưởng đều. Đối với doanh nghiệp hoạt động có thời hạn thì việc xác định giai đoạn dự báo dòng tiền cần đánh giá, xem xét đến tuổi đời của doanh nghiệp.

Công thức tính dòng tiền tự do vốn chủ sở hữu của doanh nghiệp:

FCFE = Lợi nhuận sau thuế + Khấu hao – Chi đầu tư vốn – Thay đổi vốn luân chuyển thuần ngoài tiền mặt và tài sản phi hoạt động ngắn hạn (chênh lệch vốn hoạt động thuần) – Các khoản trả nợ gốc + Các khoản nợ mới phát hành

Lợi nhuận sau thuế là lợi nhuận sau thuế đã loại trừ các khoản lợi nhuận từ tài sản phi hoạt động.

Chi đầu tư vốn bao gồm: chi đầu tư tài sản cố định và tài sản dài hạn tương tự khác nhưng không đủ điều kiện ghi nhận là tài sản cố định theo quy định của chế độ kế toán doanh nghiệp; chi đầu tư tài sản hoạt động dài hạn khác nằm trong nhóm chi mua công cụ nợ của đơn vị khác và chi đầu tư góp vốn vào đơn vị khác (nếu có).

Công thức tính vốn luân chuyển ngoài tiền mặt và tài sản phi hoạt động ngắn hạn:

Vốn luân chuyển ngoài tiền mặt và tài sản phi hoạt động ngắn hạn = (Các khoản phải thu ngắn hạn + Hàng tồn kho + Tài sản ngắn hạn khác) – Nợ ngắn hạn không bao gồm vay ngắn hạn

– Bước 2: Ước tính chi phí sử dụng vốn chủ sở hữu của doanh nghiệp cần thẩm định giá theo hướng dẫn tại tiết d điểm 6.4 Tiêu chuẩn này.

– Bước 3: Ước tính giá trị vốn chủ sở hữu cuối kỳ dự báo

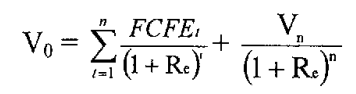

- Trường hợp 1: Dòng tiền sau giai đoạn dự báo là dòng tiền không tăng trưởng và kéo dài vô tận. Công thức tính giá trị cuối kỳ dự báo là:

Trong đó:

FCFEn+1Dòng tiền vốn chủ sở hữu năm n + 1

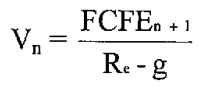

- Trường hợp 2: Dòng tiền sau giai đoạn dự báo là dòng tiền tăng trưởng đều đặn mỗi năm và kéo dài vô tận. Công thức tính giá trị cuối kỳ dự báo là:

Trong đó:

g: tốc độ tăng trưởng của dòng tiền vốn chủ sở hữu.

Tốc độ tăng trưởng của dòng tiền vốn chủ sở hữu được dự báo trên cơ sở tốc độ tăng trưởng của lợi nhuận hoạt động sau thuế, triển vọng phát triển của doanh nghiệp, tốc độ tăng trưởng dòng tiền trong quá khứ của doanh nghiệp, kế hoạch sản xuất kinh doanh, tỷ lệ tái đầu tư,…

- Trường hợp 3: Doanh nghiệp chấm dứt hoạt động tại cuối kỳ dự báo. giá trị cuối kỳ dự báo được xác định theo giá trị thanh lý của doanh nghiệp cần thẩm định giá.

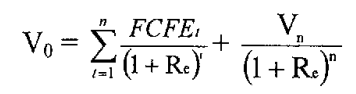

– Bước 4: Ước tính giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá:

- Tính tổng giá trị hiện tại thuần của dòng tiền tự do vốn chủ sở hữu và giá trị vốn chủ sở hữu cuối kỳ dự báo của doanh nghiệp sau khi chiết khấu dòng tiền tự do vốn chủ sở hữu và giá trị vốn chủ sở hữu cuối kỳ dự báo của doanh nghiệp theo tỷ suất chiết khấu là chi phí sử dụng vốn chủ sở hữu.

- Ước tính giá trị các tài sản phi hoạt động của doanh nghiệp theo hướng dẫn xác định giá trị tài sản hữu hình, tài sản vô hình, tài sản tài chính tại Tiêu chuẩn thẩm định giá này và các tiêu chuẩn thẩm định giá có liên quan.

- Ước tính giá trị vốn chủ sở hữu của doanh nghiệp cần thẩm định giá bằng cách cộng giá trị hiện tại thuần của dòng tiền tự do vốn chủ sở hữu và giá trị hiện tại vốn chủ sở hữu cuối kỳ dự báo với giá trị các tài sản phi hoạt động và tài sản hoạt động chưa được thể hiện trong dòng tiền tự do vốn chủ sở hữu của doanh nghiệp cần thẩm định giá, sau đó trừ đi các khoản nợ phải trả chưa được thể hiện trong dòng tiền tự do vốn chủ sở hữu của doanh nghiệp cần thẩm định giá.

Ưu điểm, nhược điểm

Ưu điểm

- Doanh nghiệp coi như một dự án đầu tư đang triển khai, mỗi nhà đầu tư nhìn nhận tương lai của dự án này khác nhau;

- Giá trị doanh nghiệp thường đưa ra là mức giá cao nhất nhà đầu tư có thể mua;

- Giải thích rõ vì sao doanh nghiệp này lại có giá trị cao hơn doanh nghiệp kia;

- Chỉ ra những cơ sở để mỗi nhà đầu tư có thể tùy ý mà phát triển những ý tưởng của mình nếu sở hữu doanh nghiệp;

- Quan niệm về dòng tiền tránh được việc điều chỉnh số liệu kế toán sao cho có thể phản ánh đúng thời điểm phát sinh các khoản tiền

Nhược điểm

- Khó khăn trong khi dự báo cá tham số: r, n, g…

- Đối với doanh nghiệp không có chiến lược kinh doanh hoặc có nhưng không rõ ràng khó áp dụng phương pháp này;

- Do phương pháp này đứng trên phương diện ông chủ sở hữu để phân tích nên có thể đánh giá được rõ cả về cơ cấu tài chính của doanh nghiệp.

- Đòi hỏi người đánh giá phải có chuyên môn trong lĩnh vực thẩm định giá dự án đầu tư;

- Phải thu thập được lượng lớn thông tin

Các bài viết trên blog được mình sưu tầm, tổng hợp từ nhiều nguồn, nhiều bài viết không tìm lại được tác giả, nếu có bất cứ thắc mắc, khiếu lại về bản quyền bài viết vui lòng liên hệ với mình theo số ĐT: 0909399961 , mình rất vui được tiếp nhận các thông tin phản hồi từ các bạn

Chi tiết về dịch vụ xin liên hệ:

CÔNG TY TNHH ĐỊNH GIÁ BẾN THÀNH – HÀ NỘI.

Trụ sở chính: Số 236 đường Cao Thắng, phường 12, quận 10, thành phố Hồ Chí Minh.

Văn phòng: 781/C2 Lê Hồng Phong, phường 12, quận 10, thành phố Hồ Chí Minh.

Mã số thuế: 0314521370.

Điện thoại: 0909399961Email: [email protected].

Website: //thamdinh.com.vn

Thẩm định giá bất động sản

Thẩm định giá động Sản

Thẩm định giá máy móc thiết bị

Thẩm định dự án đầu tư

Thẩm định giá tri doanh nghiệp

Thẩm Định Giá tài sản vô hình

Thẩm định giá dự toán gói thầu

Thẩm Định Giá Dự toán, dự án xây dựng

Thẩm định giá trang thiết bị y tế

Thẩm định giá Xử lý nợ

Thẩm định giá nhà xưởng

Thẩm định giá đầu tư

Thẩm định giá tài chính định cư

Thẩm định giá tài chính du lịch

Thẩm định giá tài chính du học